自2020年9月1日起,《中華人民共和國(guó)資源稅法》(以下簡(jiǎn)稱“資源稅法”)開(kāi)始施行。資源稅是什么?此次立法又有哪些新變化?四川在落實(shí)資源稅法方面有什么舉措?圍繞這些問(wèn)題,國(guó)家稅務(wù)總局四川省稅務(wù)局有關(guān)負(fù)責(zé)人進(jìn)行了詳細(xì)解讀。

一、資源稅立法的背景

1993年12月,國(guó)務(wù)院發(fā)布《中華人民共和國(guó)資源稅暫行條例》(以下簡(jiǎn)稱暫行條例),規(guī)定對(duì)開(kāi)采礦產(chǎn)品或者生產(chǎn)鹽的單位和個(gè)人征收資源稅,實(shí)行從量計(jì)征。2010年6月起,按照黨中央、國(guó)務(wù)院決策部署,資源稅從價(jià)計(jì)征改革逐步實(shí)施,國(guó)務(wù)院于2011年9月對(duì)暫行條例作了部分修改,明確資源稅按照從價(jià)定率或者從量定額的辦法計(jì)征。2016年7月1日起,資源稅從價(jià)計(jì)征改革全面推開(kāi)。資源稅法是落實(shí)習(xí)近平生態(tài)文明思想、踐行綠色發(fā)展理念的重要部署,是落實(shí)稅收法定原則,完善國(guó)家稅收治理體系和治理能力現(xiàn)代化的重大成果,是健全地方稅體系,鞏固地方財(cái)政收入的重要保障,對(duì)于促進(jìn)資源節(jié)約集約利用,加強(qiáng)生態(tài)環(huán)境保護(hù)等,發(fā)揮著重要作用。

二、資源稅法與資源稅條例相比的主要變化

資源稅法吸收了近年來(lái)在資源稅征管與服務(wù)上的有效做法,與原資源稅條例相比,有許多重要調(diào)整。

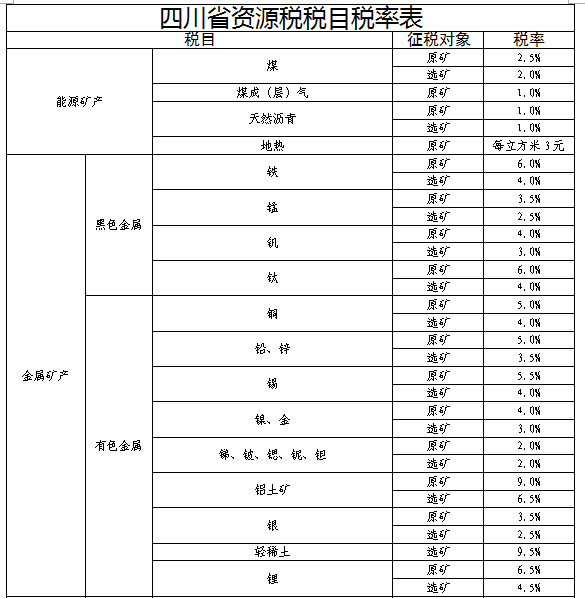

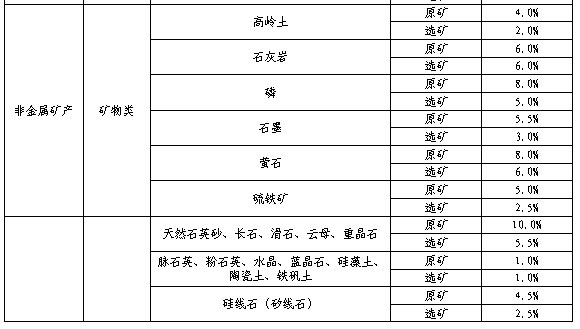

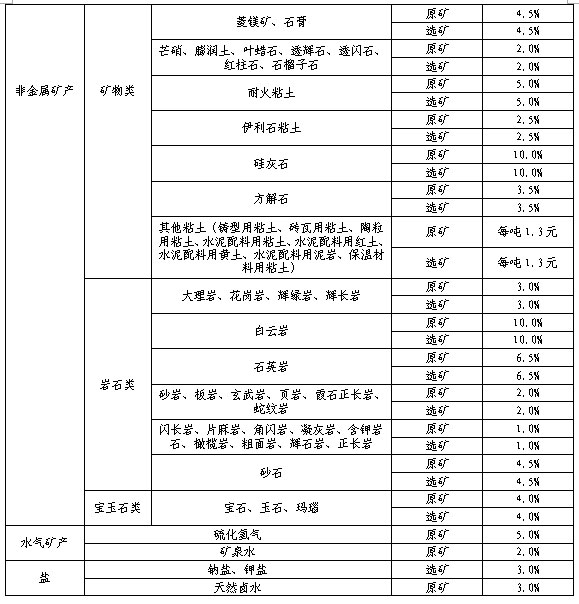

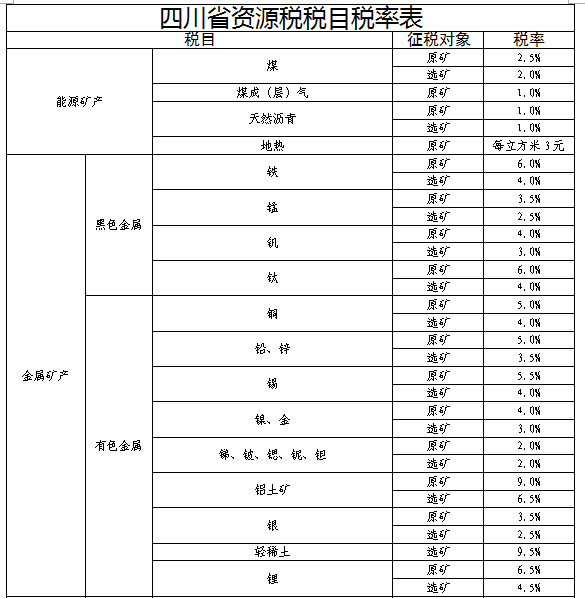

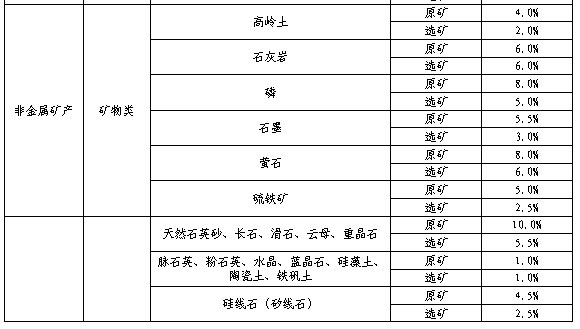

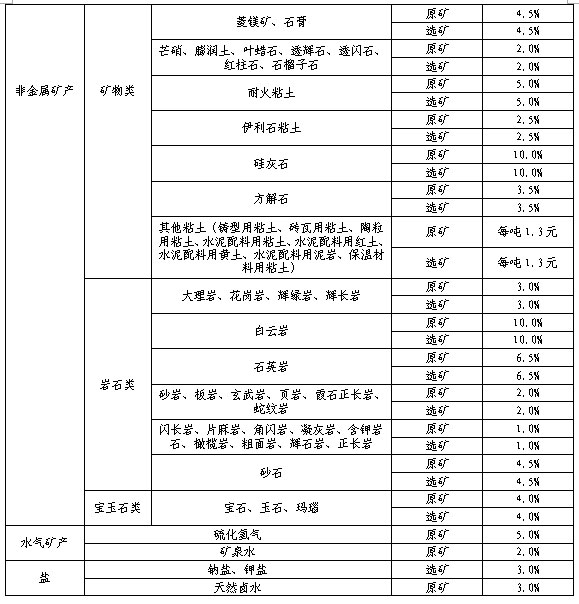

(一)規(guī)范統(tǒng)一了稅目。資源稅法授權(quán)地方在規(guī)定幅度范圍內(nèi),制定全部164個(gè)稅目中155個(gè)稅目的具體適用稅率(原油、天然氣、頁(yè)巖氣、天然氣水合物、鈾、釷、鎢、鉬、中重稀土等9個(gè)稅目國(guó)家直接確定了具體適用稅率,無(wú)需地方制定),對(duì)其中141個(gè)稅目分別按原礦和選礦確定具體適用稅率(其余14個(gè)稅目只需按規(guī)定的征稅對(duì)象確定1個(gè)稅率)。

(二)取消了換算比、折算率規(guī)定。將各稅目的征稅對(duì)象調(diào)整為原礦或選礦(海鹽其征稅對(duì)象不區(qū)分原礦、選礦)。將折算率、換算比融入稅率中,改為對(duì)原礦和選礦分別設(shè)定稅率。

(三)對(duì)部分事項(xiàng)授權(quán)地方?jīng)Q定。即:一是在國(guó)家規(guī)定稅率幅度范圍內(nèi),確定四川省86個(gè)稅目及稅率(附后);二是對(duì)6個(gè)稅目(地?zé)帷⒌V泉水、石灰?guī)r、天然鹵水、砂石、其他粘土)確定計(jì)征方式,四川具體規(guī)定為:石灰?guī)r、砂石、礦泉水、天然鹵水實(shí)行從價(jià)計(jì)征,地?zé)帷⑵渌惩翆?shí)行從量計(jì)征;三是對(duì)納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中,因意外事故或者自然災(zāi)害等原因遭受重大損失和納稅人開(kāi)采共伴生礦、低品位礦、尾礦兩種情形決定免征或者減征資源稅。四川具體規(guī)定為:(一)納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中,因意外事故或者自然災(zāi)害等原因遭受重大損失的,免征資源稅。具體免征額度不得超過(guò)納稅人受災(zāi)前一年度資源稅應(yīng)納稅額。(二)對(duì)納稅人開(kāi)采釩、鈦、硫化氫氣共伴生礦,減征百分之五十資源稅。對(duì)納稅人開(kāi)采其他共伴生礦,共伴生礦與主礦產(chǎn)品銷售額分開(kāi)核算的,對(duì)共伴生礦免征資源稅;沒(méi)有分開(kāi)核算的,共伴生礦按主礦的稅目和適用稅率征收資源稅。(三)對(duì)納稅人開(kāi)采低品位礦、尾礦不予免征和減征資源稅。

(四)規(guī)范了減免稅政策,將資源稅條例及部分單行文列舉的優(yōu)惠政策規(guī)范統(tǒng)一到資源稅法中。明確了六項(xiàng)減免事項(xiàng),包括兩項(xiàng)免征和四項(xiàng)減征資源稅情形,同時(shí)授權(quán)地方對(duì)兩種情形決定免征或者減征資源稅,即納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中,因意外事故或者自然災(zāi)害等原因遭受重大損失和納稅人開(kāi)采共伴生礦、低品位礦、尾礦。

(五)調(diào)整了納稅期限。納稅人可以按月或者按季申報(bào)繳納,并自月度或者季度終了之日起十五日內(nèi),向稅務(wù)機(jī)關(guān)辦理納稅申報(bào)并繳納稅款;納稅人不能按固定期限計(jì)算繳納的,可以按次申報(bào)繳納,自納稅義務(wù)發(fā)生之日起十五日內(nèi),向稅務(wù)機(jī)關(guān)辦理納稅申報(bào)并繳納稅款。

三、四川落實(shí)資源稅法的總體原則

為做好貫徹落實(shí)資源稅法的工作,科學(xué)穩(wěn)妥提出資源稅法3項(xiàng)授權(quán)地方?jīng)Q定事項(xiàng)建議(分別是制定部分稅目具體適用稅率、確定部分稅目計(jì)征方式和對(duì)特定情形制定減免稅政策),確保資源稅法順利實(shí)施,四川對(duì)落實(shí)資源稅法的總體原則如下。

(一)稅制總體平移。中央在制定資源稅法時(shí)提出“從實(shí)際執(zhí)行情況看,資源稅稅制要素基本合理,運(yùn)行比較平穩(wěn)。制定資源稅法,可按照稅制平移的思路,保持現(xiàn)行稅制框架和稅負(fù)水平總體不變,將《暫行條例》上升為法律”。從四川實(shí)際情況看,現(xiàn)行資源稅制度總體運(yùn)行良好,有效發(fā)揮了組織收入、調(diào)節(jié)經(jīng)濟(jì)、規(guī)范稅費(fèi)關(guān)系、促進(jìn)資源合理利用的功能作用。按照稅制平移的總體思路平移四川現(xiàn)行資源稅各稅制要素,保持稅負(fù)的穩(wěn)定性和政策的連續(xù)性。

(二)要素個(gè)別微調(diào)。中央在制定資源稅法時(shí)提出“根據(jù)實(shí)際情況,按照落實(shí)稅收法定原則的要求,對(duì)相關(guān)征稅事項(xiàng)作相應(yīng)調(diào)整”。從四川實(shí)際情況看,為更好發(fā)揮稅收促進(jìn)資源節(jié)約和環(huán)境保護(hù)的作用,確保資源稅政策能夠全面反映市場(chǎng)供求關(guān)系、資源稀缺程度等實(shí)際情況,個(gè)別稅制要素存在進(jìn)一步調(diào)整優(yōu)化空間。根據(jù)資源稅法授權(quán),對(duì)四川現(xiàn)行個(gè)別稅目的稅制要素進(jìn)行適當(dāng)調(diào)整,增強(qiáng)四川資源稅制度的科學(xué)性、合理性。

(三)資源全面覆蓋。《中共中央關(guān)于全面深化改革若干重大問(wèn)題的決定》要求“實(shí)行資源有償使用制度和生態(tài)補(bǔ)償制度”,《國(guó)務(wù)院關(guān)于全民所有自然資源資產(chǎn)有償使用制度改革的指導(dǎo)意見(jiàn)》(國(guó)發(fā)〔2016〕82號(hào))明確“自然資源資產(chǎn)有償使用制度是生態(tài)文明制度體系的一項(xiàng)核心內(nèi)容”、“加快建立健全全民所有自然資源資產(chǎn)有償使用制度”,并將礦產(chǎn)資源納入全民所有自然資源范疇。目前,四川一些礦產(chǎn)資源由于長(zhǎng)期未開(kāi)采開(kāi)發(fā),尚未制定資源稅稅率。對(duì)四川所有有儲(chǔ)量且具備開(kāi)發(fā)價(jià)值的礦產(chǎn)資源逐一明確具體適用稅率,實(shí)現(xiàn)資源稅征稅范圍全覆蓋,確保新開(kāi)發(fā)資源征收資源稅有法可依,完善資源有償使用制度。

四、資源稅法實(shí)施后資源稅政策基本規(guī)定

(一)納稅人

在中華人民共和國(guó)領(lǐng)域和中華人民共和國(guó)管轄的其他海域開(kāi)發(fā)應(yīng)稅資源的單位和個(gè)人,為資源稅的納稅人

(二)稅目稅率

資源稅法所附《稅目稅率表》規(guī)定了164個(gè)稅目,除原油、天然氣、頁(yè)巖氣、天然氣水合物、鈾、釷、鎢、鉬、中重稀土等9個(gè)稅目國(guó)家直接確定了具體適用稅率外,授權(quán)地方制定具體適用稅率的155種稅目中,四川對(duì)省內(nèi)有儲(chǔ)量且具備開(kāi)采開(kāi)發(fā)價(jià)值的86種稅目確定了具體適用稅率,其中,煤成(層)氣、地?zé)帷⒘蚧瘹錃狻⒌V泉水、天然鹵水的征稅對(duì)象為原礦;輕稀土、鈉鹽、鉀鹽的征稅對(duì)象為選礦;煤、天然瀝青、鐵、錳、釩、鈦、銅、鉛、鋅、錫、鎳、金、銻、鈹、鍶、鈮、鉭、鋁土礦、銀、鋰、高嶺土、石灰?guī)r、磷、石墨、螢石、硫鐵礦、天然石英砂、長(zhǎng)石、滑石、云母、重晶石、脈石英、粉石英、水晶、藍(lán)晶石、硅藻土、陶瓷土、鐵礬土、硅線石(矽線石)、菱鎂礦、石膏、芒硝、膨潤(rùn)土、葉蠟石、透輝石、透閃石、紅柱石、石榴子石、耐火粘土、伊利石粘土、硅灰石、方解石、其他粘土(鑄型用粘土、磚瓦用粘土、陶粒用粘土、水泥配料用粘土、水泥配料用紅土、水泥配料用黃土、水泥配料用泥巖、保溫材料用粘土)、大理巖、花崗巖、輝綠巖、輝長(zhǎng)巖、白云巖、石英巖、砂巖、板巖、玄武巖、頁(yè)巖、霞石正長(zhǎng)巖、蛇紋巖、閃長(zhǎng)巖、片麻巖、角閃巖、凝灰?guī)r、含鉀巖石、橄欖巖、粗面巖、輝石巖、正長(zhǎng)巖、砂石、寶石、玉石、瑪瑙的征稅對(duì)象為原礦或選礦。

(三)計(jì)征方式和應(yīng)納稅額計(jì)算

實(shí)行從價(jià)計(jì)征的,應(yīng)納稅額按照應(yīng)稅資源產(chǎn)品(以下稱應(yīng)稅產(chǎn)品)的銷售額乘以具體適用稅率計(jì)算。實(shí)行從量計(jì)征的,應(yīng)納稅額按照應(yīng)稅產(chǎn)品的銷售數(shù)量乘以具體適用稅率計(jì)算。

(四)計(jì)稅依據(jù)

資源稅應(yīng)稅產(chǎn)品的銷售額,按照納稅人銷售應(yīng)稅產(chǎn)品向購(gòu)買方收取的全部?jī)r(jià)款確定,不包括增值稅稅款。

計(jì)入銷售額中的相關(guān)運(yùn)雜費(fèi)用,凡取得增值稅發(fā)票或者其他合法有效憑據(jù)的,準(zhǔn)予從銷售額中扣除。相關(guān)運(yùn)雜費(fèi)用是指應(yīng)稅產(chǎn)品從坑口或者洗選(加工)地到車站、碼頭或者購(gòu)買方指定地點(diǎn)的運(yùn)輸費(fèi)用、建設(shè)基金以及隨運(yùn)銷產(chǎn)生的裝卸、倉(cāng)儲(chǔ)、港雜費(fèi)用。

應(yīng)稅產(chǎn)品的銷售數(shù)量,包括納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品的實(shí)際銷售數(shù)量和自用于應(yīng)當(dāng)繳納資源稅情形的應(yīng)稅產(chǎn)品數(shù)量。

(五)納稅地點(diǎn)

納稅人應(yīng)當(dāng)在礦產(chǎn)品的開(kāi)采地或者海鹽的生產(chǎn)地繳納資源稅。

(六)納稅義務(wù)發(fā)生時(shí)間

納稅人銷售應(yīng)稅產(chǎn)品,納稅義務(wù)發(fā)生時(shí)間為收訖銷售款或者取得索取銷售款憑據(jù)的當(dāng)日;自用應(yīng)稅產(chǎn)品的,納稅義務(wù)發(fā)生時(shí)間為移送應(yīng)稅產(chǎn)品的當(dāng)日。

(七)納稅期限

資源稅按月或者按季申報(bào)繳納;不能按固定期限計(jì)算繳納的,可以按次申報(bào)繳納。

納稅人按月或者按季申報(bào)繳納的,應(yīng)當(dāng)自月度或者季度終了之日起十五日內(nèi),向稅務(wù)機(jī)關(guān)辦理納稅申報(bào)并繳納稅款;按次申報(bào)繳納的,應(yīng)當(dāng)自納稅義務(wù)發(fā)生之日起十五日內(nèi),向稅務(wù)機(jī)關(guān)辦理納稅申報(bào)并繳納稅款。

(八)稅收減免

稅收減免具體分為兩大類:

一是資源稅法明確的六項(xiàng)減免事項(xiàng),包括兩項(xiàng)免征和四項(xiàng)減征資源稅情形,具體如下:

1.開(kāi)采原油以及在油田范圍內(nèi)運(yùn)輸原油過(guò)程中用于加熱的原油、天然氣免征資源稅。

2.煤炭開(kāi)采企業(yè)因安全生產(chǎn)需要抽采的煤成(層)氣免征資源稅。

3.從低豐度油氣田開(kāi)采的原油、天然氣,減征百分之二十資源稅。(低豐度油氣田,包括陸上低豐度油田、陸上低豐度氣田、海上低豐度油田、海上低豐度氣田。陸上低豐度油田是指每平方公里原油可開(kāi)采儲(chǔ)量豐度低于二十五萬(wàn)立方米的油田;陸上低豐度氣田是指每平方公里天然氣可開(kāi)采儲(chǔ)量豐度低于二億五千萬(wàn)立方米的氣田;海上低豐度油田是指每平方公里原油可開(kāi)采儲(chǔ)量豐度低于六十萬(wàn)立方米的油田;海上低豐度氣田是指每平方公里天然氣可開(kāi)采儲(chǔ)量豐度低于六億立方米的氣田。)

4.高含硫天然氣、三次采油和從深水油氣田開(kāi)采的原油、天然氣,減征百分之三十資源稅。(高含硫天然氣,是指硫化氫含量在每立方米三十克以上的天然氣。三次采油,是指二次采油后繼續(xù)以聚合物驅(qū)、復(fù)合驅(qū)、泡沫驅(qū)、氣水交替驅(qū)、二氧化碳驅(qū)、微生物驅(qū)等方式進(jìn)行采油。深水油氣田,是指水深超過(guò)三百米的油氣田。)

5.稠油、高凝油減征百分之四十資源稅。(稠油,是指地層原油粘度大于或等于每秒五十毫帕或原油密度大于或等于每立方厘米零點(diǎn)九二克的原油。高凝油,是指凝固點(diǎn)高于四十?dāng)z氏度的原油。)

6.從衰竭期礦山開(kāi)采的礦產(chǎn)品,減征百分之三十資源稅。(衰竭期礦山,是指設(shè)計(jì)開(kāi)采年限超過(guò)十五年,且剩余可開(kāi)采儲(chǔ)量下降到原設(shè)計(jì)可開(kāi)采儲(chǔ)量的百分之二十以下或者剩余開(kāi)采年限不超過(guò)五年的礦山。衰竭期礦山以開(kāi)采企業(yè)下屬的單個(gè)礦山為單位確定。)

二是授權(quán)四川人民代表大會(huì)常務(wù)委員會(huì)決定的減免事項(xiàng):

1.對(duì)納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中因重大意外事故或重大自然災(zāi)害遭受重大損失的,可以減征或者免征資源稅。具體免征額度不得超過(guò)納稅人受災(zāi)前一年度資源稅應(yīng)納稅額。

2.對(duì)納稅人開(kāi)采釩、鈦、硫化氫氣共伴生礦,減征50%資源稅。對(duì)納稅人開(kāi)采其他共伴生礦,共伴生礦與主礦產(chǎn)品銷售額分開(kāi)核算的,對(duì)共伴生礦免征資源稅;沒(méi)有分開(kāi)核算的,共伴生礦按主礦產(chǎn)品的稅目和適用稅率征收資源稅。

3.對(duì)納稅人開(kāi)采低品位礦、尾礦不予免征和減征資源稅。

五、部分政策問(wèn)題解答

(一)如何理解應(yīng)稅產(chǎn)品?

納稅人在中華人民共和國(guó)領(lǐng)域和中華人民共和國(guó)管轄的其他海域開(kāi)發(fā)應(yīng)稅資源應(yīng)按規(guī)定繳納資源稅。應(yīng)稅資源的具體范圍,由資源稅法所附《資源稅稅目稅率表》確定。具體包括能源礦產(chǎn)(13個(gè)稅目)、金屬礦產(chǎn)(45個(gè)稅目)、非金屬礦產(chǎn)(95個(gè)稅目)、水氣礦產(chǎn)(5個(gè)稅目)和鹽(6個(gè)稅目),共164個(gè)稅目。四川共有95個(gè)征收稅目。

應(yīng)稅資源產(chǎn)品(以下稱應(yīng)稅產(chǎn)品)為礦產(chǎn)品的,包括原礦和選礦產(chǎn)品。

(二)什么情況下按原礦計(jì)繳資源稅?什么情況下按選礦計(jì)繳資源稅?

納稅人以自采原礦(經(jīng)過(guò)采礦過(guò)程采出后未進(jìn)行選礦或者加工的礦石)直接銷售,或者自用于應(yīng)當(dāng)繳納資源稅情形的,按照原礦計(jì)征資源稅。

納稅人以自采原礦洗選加工為選礦產(chǎn)品(通過(guò)破碎、切割、洗選、篩分、磨礦、分級(jí)、提純、脫水、干燥等過(guò)程形成的產(chǎn)品,包括富集的精礦和研磨成粉、粒級(jí)成型、切割成型的原礦加工品)銷售,或者將選礦產(chǎn)品自用于應(yīng)當(dāng)繳納資源稅情形的,按照選礦產(chǎn)品計(jì)征資源稅,在原礦移送環(huán)節(jié)不繳納資源稅。對(duì)于無(wú)法區(qū)分原生巖石礦種的粒級(jí)成型砂石顆粒,按照砂石稅目征收資源稅。

(三)應(yīng)稅產(chǎn)品自用是否繳納資源稅?

納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品自用的,應(yīng)當(dāng)按規(guī)定繳納資源稅;但是,自用于連續(xù)生產(chǎn)應(yīng)稅產(chǎn)品的,不繳納資源稅。納稅人自用應(yīng)稅產(chǎn)品應(yīng)當(dāng)繳納資源稅的情形,包括納稅人以應(yīng)稅產(chǎn)品用于非貨幣性資產(chǎn)交換、捐贈(zèng)、償債、贊助、集資、投資、廣告、樣品、職工福利、利潤(rùn)分配或者連續(xù)生產(chǎn)非應(yīng)稅產(chǎn)品等。

(四)外購(gòu)應(yīng)稅產(chǎn)品購(gòu)進(jìn)金額或購(gòu)進(jìn)數(shù)量如何扣減后計(jì)繳資源稅?

納稅人應(yīng)當(dāng)準(zhǔn)確核算外購(gòu)應(yīng)稅產(chǎn)品的購(gòu)進(jìn)金額或者購(gòu)進(jìn)數(shù)量,未準(zhǔn)確核算的,一并計(jì)算繳納資源稅。區(qū)分以下幾種情形。

1.納稅人以外購(gòu)原礦與自采原礦混合為原礦銷售,或者以外購(gòu)選礦產(chǎn)品與自產(chǎn)選礦產(chǎn)品混合為選礦產(chǎn)品銷售的,在計(jì)算應(yīng)稅產(chǎn)品銷售額或者銷售數(shù)量時(shí),直接扣減外購(gòu)原礦或者外購(gòu)選礦產(chǎn)品的購(gòu)進(jìn)金額或者購(gòu)進(jìn)數(shù)量。

2.納稅人以外購(gòu)原礦與自采原礦混合洗選加工為選礦產(chǎn)品銷售的,在計(jì)算應(yīng)稅產(chǎn)品銷售額或者銷售數(shù)量時(shí),按照下列方法進(jìn)行扣減:

準(zhǔn)予扣減的外購(gòu)應(yīng)稅產(chǎn)品購(gòu)進(jìn)金額(數(shù)量)=外購(gòu)原礦購(gòu)進(jìn)金額(數(shù)量)×(本地區(qū)原礦適用稅率÷本地區(qū)選礦產(chǎn)品適用稅率)

不能按照上述方法計(jì)算扣減的,按照主管稅務(wù)機(jī)關(guān)確定的其他合理方法進(jìn)行扣減。

(五)納稅人核算并扣減當(dāng)期外購(gòu)應(yīng)稅產(chǎn)品購(gòu)進(jìn)金額、購(gòu)進(jìn)數(shù)量的扣減憑證包括哪些?

納稅人核算并扣減當(dāng)期外購(gòu)應(yīng)稅產(chǎn)品購(gòu)進(jìn)金額、購(gòu)進(jìn)數(shù)量,應(yīng)當(dāng)依據(jù)外購(gòu)應(yīng)稅產(chǎn)品的增值稅發(fā)票、海關(guān)進(jìn)口增值稅專用繳款書(shū)或者其他合法有效憑據(jù)。

(六)哪些運(yùn)雜費(fèi)用準(zhǔn)予從銷售額中扣減?

計(jì)入銷售額中的相關(guān)運(yùn)雜費(fèi)用,凡取得增值稅發(fā)票或者其他合法有效憑據(jù)的,準(zhǔn)予從銷售額中扣除。相關(guān)運(yùn)雜費(fèi)用是指應(yīng)稅產(chǎn)品從坑口或者洗選(加工)地到車站、碼頭或者購(gòu)買方指定地點(diǎn)的運(yùn)輸費(fèi)用、建設(shè)基金以及隨運(yùn)銷產(chǎn)生的裝卸、倉(cāng)儲(chǔ)、港雜費(fèi)用。

(七)納稅人申報(bào)的應(yīng)稅產(chǎn)品銷售額明顯偏低且無(wú)正當(dāng)理由的,或者有自用應(yīng)稅產(chǎn)品行為而無(wú)銷售額的,怎樣確定應(yīng)稅產(chǎn)品銷售額?

納稅人申報(bào)的應(yīng)稅產(chǎn)品銷售額明顯偏低且無(wú)正當(dāng)理由的,或者有自用應(yīng)稅產(chǎn)品行為而無(wú)銷售額的,主管稅務(wù)機(jī)關(guān)可以按下列方法和順序確定其應(yīng)稅產(chǎn)品銷售額:

1.按納稅人最近時(shí)期同類產(chǎn)品的平均銷售價(jià)格確定。

2.按其他納稅人最近時(shí)期同類產(chǎn)品的平均銷售價(jià)格確定。

3.按后續(xù)加工非應(yīng)稅產(chǎn)品銷售價(jià)格,減去后續(xù)加工環(huán)節(jié)的成本利潤(rùn)后確定。

4.按應(yīng)稅產(chǎn)品組成計(jì)稅價(jià)格確定。

組成計(jì)稅價(jià)格=成本×(1+成本利潤(rùn)率)÷(1-資源稅稅率)

上述公式中的成本利潤(rùn)率由省、自治區(qū)、直轄市稅務(wù)機(jī)關(guān)確定。

5.按其他合理方法確定。

(八)納稅人如何享受資源稅優(yōu)惠政策?

納稅人享受資源稅優(yōu)惠政策,實(shí)行“自行判別、申報(bào)享受、有關(guān)資料留存?zhèn)洳?rdquo;的辦理方式,另有規(guī)定的除外。納稅人對(duì)資源稅優(yōu)惠事項(xiàng)留存材料的真實(shí)性和合法性承擔(dān)法律責(zé)任。

(九)納稅人開(kāi)采或者生產(chǎn)同一應(yīng)稅產(chǎn)品,其中既有享受減免稅政策的,又有不享受減免稅政策的,怎樣正確計(jì)算具體征免(減)金額?

納稅人開(kāi)采或者生產(chǎn)同一應(yīng)稅產(chǎn)品,其中既有享受減免稅政策的,又有不享受減免稅政策的,按照免稅、減稅項(xiàng)目的產(chǎn)量占比等方法分別核算確定免稅、減稅項(xiàng)目的銷售額或者銷售數(shù)量。

(十)中外合作開(kāi)采油氣資源是否繳納資源稅?

中外合作開(kāi)采陸上、海上石油資源的企業(yè)應(yīng)依法繳納資源稅。

2011年11月1日前已依法訂立中外合作開(kāi)采陸上、海上石油資源合同的,在該合同有效期內(nèi),繼續(xù)依照國(guó)家有關(guān)規(guī)定繳納礦區(qū)使用費(fèi),不繳納資源稅;合同期滿后,依法繳納資源稅。

(十一)四川對(duì)納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中因重大意外事故或重大自然災(zāi)害遭受重大損失的,資源稅優(yōu)惠政策是如何規(guī)定的?

對(duì)納稅人開(kāi)采或者生產(chǎn)應(yīng)稅產(chǎn)品過(guò)程中因重大意外事故或重大自然災(zāi)害遭受重大損失的,可以減征或者免征資源稅。具體免征額度不得超過(guò)納稅人受災(zāi)前一年度資源稅應(yīng)納稅額。

(十二)四川對(duì)納稅人開(kāi)采共伴生礦、低品位礦、尾礦資源稅優(yōu)惠政策是如何規(guī)定的?

對(duì)納稅人開(kāi)采釩、鈦、硫化氫氣共伴生礦,減征百分之五十資源稅。對(duì)納稅人開(kāi)采其他共伴生礦,共伴生礦與主礦產(chǎn)品銷售額分開(kāi)核算的,對(duì)共伴生礦免征資源稅;沒(méi)有分開(kāi)核算的,共伴生礦按主礦的稅目和適用稅率征收資源稅。對(duì)納稅人開(kāi)采低品位礦、尾礦不予免征和減征資源稅。